抢得“科创板第一股”,华泰联合证券解读科创板战略机遇及a股并购重组趋势!|观澜财经 观澜财经-九游会ag

科创板第一股来了!

保荐券商为华泰联合证券

6月19日凌晨,上海证券交易所九游会ag官网披露华兴源创招股意向书、上市发行安排及初步询价公告等,该公司拟公开发行不超过4010万股,拟登陆科创板募集资金10.09亿元人民币,并在本月27日进行网上申购。

根据招股书,发行人股票简称“华兴源创”,股票代码为688001,保荐券商为华泰联合证券。至此,万众期待已久的“科创板第一股”终于尘埃落定。

截止目前,在已经提交科创板上市申请的124家企业中,华泰联合证券已完成了9家企业申报,位居行业前列。除了已经进入发行程序的华兴源创和已通过审议的光峰科技,其余7家申报企业也均获得上交所问询。

6月17日下午,在伦敦证券交易所举办的沪伦通启动仪式上,沪伦通宣布正式启动。华泰证券股份有限公司发行的gdr(代码htsc)在伦交所挂牌交易,成为首家按沪伦通业务规则登陆伦交所的中国公司,也是第一家a h g上市的金融机构。

华泰联合证券是华泰证券在业内率先打造的专注于提供投资银行服务的专业机构。2018年,根据mergermarket统计,华泰联合证券在中国大陆及香港地区担任财务顾问的并购重组交易数量44单,位居行业第一。经证监会核准的并购重组交易家数15家,交易金额1,104亿元人民币,金额排名行业第一。根据wind资讯统计,华泰联合证券完成股权主承销项目39单,主承销金额1,385亿元人民币,承销数量和金额排名均居于行业第三。

6月16日,第十一届海峡论坛·海峡金融论坛“多层次资本市场”专业论坛在厦门举行。华泰联合证券投行业务线战略客户二部联席负责人廖君带来了《科创板增量改革背景下的上市公司并购重组趋势》的主题演讲,分享了华泰联合证券对科创板战略机遇的观点。以下【观澜财经】整理了演讲精华,供大家学习参考~

《科创板增量改革背景下的上市公司并购重组趋势》

华泰联合证券投行业务线战略客户二部联席负责人 廖君

科创板是今年国内资本市场上的一件大事,也是高层非常重视的一件事。从去年11月5日宣布在上交所设立科创板并且试点注册制开始,不到三个月的时间,上交所就推出了科创板征求意见稿,并在3月1日推出了正式文件。6月13日科创板正式开板。截止目前已经有两家企业完成了证监会的注册,整体速度非常快。

从科创板的定位来说,主要提出了六大行业,包括新一代信息技术、高端装备、新材料、新能源、节能环保、生物医药,对企业、行业来说是有包容性的。科创板的定位并不是量化的上市条件,文件中有一句话我们理解是比较核心的:“主要依靠核心技术开展生产经营”,这可能是科创板上市企业需要重点关注的一句话。

此外,科创板在制度方面也做了大量的突破和创新,主要有六个方面的突破:

第一是注册制,大家也看到这次科创板采取的是上交所审核 证监会注册的形式;

第二是包容性,允许尚未盈利或存在未弥补亏损的企业上市,构建多维度上市标准;

第三是市场化,市场化发行定价,不再人为限定发行价格,完全交给市场去判断发行价格,由机构主导,配售主体多样化;

第四是特殊主体,除了传统的企业之外,允许同股不同权的差异化表决权设置,满足条件的红筹主体可以通过境内直接发行a股或发行cdr方式上市;

第五是交易便利,上市公司增发、融资均实行注册制,并购重组由交易所审核;

第六是行业定位,更多是指引性的行业定位,交由市场判断,同时也推行了保荐机构及其子公司跟投的方式。

总体来看,科创板的制度突破和创新是非常大的,我们也觉得这次改革其实也是一个增量的改革,未来在其他板块会有所推广。

截至2019年5月31日,已有113家申报科创板的企业被上交所受理,其中华泰联合保荐共受理9家,排名市场并列第二。这113家企业行业主要分布在tmt、专用设备制造业和医药制造业,区域分布主要集中在北京、江苏和上海。受理的科创板企业2018年度营业收入主要集中在3-10亿元人民币,2018年度净利润主要集中在0.5-1亿元人民币,预计募集资金规模主要集中在5-10亿元人民币。

此外,科创板受理的企业整体成长性较高,同时研发费用较高,平均研发费用占比达11.3%,占比位居四大板块榜首。

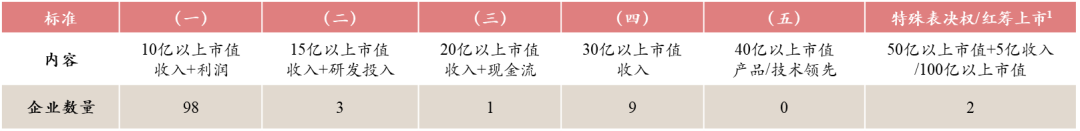

截至2019年5月31日,受理的113家企业分别选择按照《上海交易所科创板股票上市规则》2.12中第(一)、(二)、(三)、(四)和第二款上市标准进行申报。其中,按照上市标准(一)申报的有98家,标准(二)的有3家,标准(三)的有1家,标准(四)的有9家,第二款上市标准的2家,暂无按照标准(五)申报的企业。

从目前的审核状态来看,科创板注册制核心还是信息披露。

企业上市之后外延式的发展和并购重组是非常重要的一件事。从整个上市公司并购重组的逻辑来看,我们理解成四个方面:

第一,价值发现,通过一个相对低的价格买到物有所值的资产;

第二,获取被并购企业自身超预期的成长性;

第三,产业链协同,比如规模优势、成本优化、客户交叉销售,近几年很多中国企业不断地走出去进行跨境并购,在跨境并购的过程中又比较关注中国市场,这些都是围绕产业链的协同;

第四,套利逻辑,从目前并购重组的趋势来说,套利在不断的弱化,产业并购的逻辑在不断的加强。

一个高质量的产业并购对于企业的发展来说是非常有帮助的,从最开始的并购发生带来整个上市公司利润的持续增长,进而体现比较好的增长性,反映到二级市场的估值水平,把企业做大,可以进行更大的交易。整体来说,我们觉得一个好的并购可以形成一个企业成长的良性循环。

在企业并购过程当中,可以从几个关键因素来分析一下未来的发展趋势。

从供需双方角度来看,首先是供给方,不管是ipo的常态化还是科创板的注册制,为很多优质企业的资本证券化路径提供了更多的选择,这个导致了在并购交易过程中,标的的价格是持续走高的。从需求方角度来看就是上市公司商誉问题,需要在并购重组时重点关注。

从市场环境来看,目前整个二级市场更为理性,原先并购必涨的神话已经不复存在。此外,近几年监管机构出台了大量规范性文件,严厉打击忽悠式重组。

最后从发行人自身的角度来说,上市之后除了企业自身的内生式增长,并购重组也是上市公司的普遍需求。

所以在几个维度的考量下,整个市场的忽悠式重组在减少,产业并购被市场、监管机构和投资者所接受,相应来说并购回归到更为理性的市场。并购市场也呈现回暖趋势,并在j9九游会官网登录的支付方式(如华泰联合证券完成的赛腾股份产业并购交易中首推的定向可转债)、交易结构(如a股上市公司控a股上市公司、分拆上市)等方面开始更多的创新。

推荐阅读

❂ ?

❂

❂

❂

❂

资本市场观察家·价值投资推动者

-------- www.guanlantimes.com --------

现已入驻合作平台

雪球 | 同花顺 | 今日头条 | 百度百家

界面 | 一点资讯 | 格隆汇 | 凤凰财经

搜狐 | 新浪微博 | 更多平台入驻中…

媒体合作:155-8088-4336(陈)

pr·ir·fa:139-5924-7038(林)

id:guanlanage

文章评论(0)